Занимательная экономика

27.10.2018

Александр Запольскис

Маркетолог-аналитик

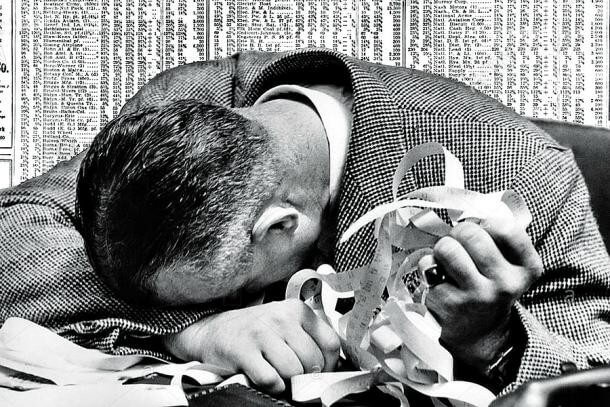

Годовщина Чёрного четверга

«Можем повторить»?

-

Участники дискуссии:

1029 -

Последняя реплика:

больше месяца назад

89 лет назад, 24 октября 1929 года, великая американская мечта рухнула вместе с Нью-Йоркской фондовой биржей. С этой даты начинается отсчет темного десятилетия — Великой депрессии в США. А начиналось все красиво, практически как и сейчас...

Успех, перемены и удачная война

История освоения Америки сегодня обычно рисуется чередой больших строек. Если в 1860 году в США было зарегистрировано всего 36 тыс. различных патентов, то за следующие три десятка лет их количество возросло в 12,5 раза!

Менее чем за полвека все населенные пункты страны с населением более 10 тыс. человек связал телеграф. Белл изобрел свой телефон в 1876-м, а к 1902-му в стране было установлено свыше 16 млн его аппаратов.

В 1867-м в Североамериканских Соединенных Штатах Америки (как тогда в России называли США) изобретается печатная машинка, через 21 год — механический счетный аппарат, еще через девять лет — кассовый аппарат. Города почти повсеместно переходят на электрическое освещение лампами конструкции Эдисона.

Мощным толчком к индустриализации стали железные дороги, протяженность которых за 1880-1900 годы выросла вдвое, до 310 тыс. км, что потребовало увеличения объемов выплавки стали и потянуло за собой остальные отрасли экономики.

В последнем десятилетии XIX века Америка создает автомобиль с двигателем внутреннего сгорания, а в 1916 году совокупный объем продаж «великой тройки» («Форд», «Дженерал моторз» и «Крайслер») достигает 1,5 млн автомобилей. В значительной степени такому рывку способствует изобретение Генри Фордом на заводе в Мичигане конвейера, сократившего продолжительность сборки одного автомобиля с 14 до 1,5 часов. В 1903-м совершил свой первый полет самолет Уилбура и Орвилла Райтов.

Наметившийся было кризис перепроизводства удалось удачно разрешить вступлением США в Первую мировую войну и размещением военных заказов. Сначала чисто государственных, с 477 млн в 1916-м до 8,45 млрд долларов в 1918-м, что составляло уже 12% национального ВВП того времени. В результате объем рабочей силы возрос на 10%, только в промышленности было занято 28,6 млн человек.

Потом Америка постепенно превратилась в тыловую фабрику всех стран Антанты, тем самым обеспечив дополнительную загрузку промышленности и приток новых денег.

И хотя в экономике наблюдались заметные перекосы между сельским хозяйством и промышленностью, в целом ВВП США продолжал расти темпами по 14-15% в год, чему после войны способствовали платежи европейских стран в счет погашения военных займов.

Только одна Великобритания за 1915 год их набрала на фантастическую по тем временам сумму в 500 млн, а в целом Америка успела «одолжить союзникам» больше 15% своего ВВП, или примерно 2 трлн долларов в ценах 2016 года.

Кредит как следствие победы

.jpg)

Счастье кончилось с подписанием Германией капитуляции 8 ноября 1918 года. Война внезапно закончилась, но разросшаяся производственная махина продолжала катиться по инерции, требуя поддержания высоких объемов спроса, обеспечить которые традиционными доходами не представлялось возможным.

В то же время в американской экономике накопилось очень много денег, оказавшихся сосредоточенными в банковском секторе, за три года расширившемся по числу финансовых организаций на полтора порядка.

Сложилась парадоксальная ситуация. С одной стороны, все шло хорошо и экономика бурно развивалась, но с другой — государственный долг США, прежде всего из-за огромных объемов «внутренних военных займов», достигших 20 млрд долларов, вырос в 18 раз и остро требовал сохранения рекордных налоговых поступлений уровня военного времени.

Решение нашлось в идее широкого потребительского кредитования. Слоган «Бери сейчас, плати потом» возник как раз на рубеже 1918—1919 годов.

Но вместе с тем удачный ход породил и новую проблему. Население, прежде всего городское, почувствовав сладость и горечь кредитов, стало остро нуждаться в новых доходах, что толкало многих к поискам легких способов заработка.

И он нашелся. На бирже.

Как биржа стала пирамидой

Активное потребительское кредитование сильно подстегнуло промышленное производство, особенно капиталоемкое. К примеру, парк автомобилей в США к 1920 году увеличился в 11 раз по сравнению с 1916-м, и все говорило о том, что это далеко не предел. В 1929 году 120 млн жителей США владели уже 26 млн авто. Соответственно, потребность в продукции смежников (металл, резина, стекло, оборудование, строительные материалы, энергетика, топливо) также увеличилась кратно.

Все это требовало много денег на опережающее развитие, неумолимо толкая компании к выходу на биржу.

Поначалу играли честно. Эмитенты предлагали купить акции в расчете на будущие дивиденды по ним. Фактически биржа оказалась прекрасной возможностью дешево занять необходимые для расширения средства, так как расплачиваться требовалось не сразу, а потом, из прибыли будущих периодов.

Но так как далее акции становились предметом обычной спекулятивной торговли, очень быстро ими заинтересовались владельцы шальных денег, накопленных за годы военного бума.

В начале 1920-х начинающие спекулянты стремились не держать активы у себя долго, продавая их вскоре после очередного роста котировок. Но масштабы торгов расширялись, на биржу приходило все больше денег, тем самым создавая ощущение бесконечного роста, а значит, и перспективы быстрого, легкого и большого дохода буквально из ничего.

За шесть лет, к концу 1928 года, индекс Доу — Джонса вырос с 80 до 300 пунктов, то есть совокупная капитализация фондового рынка поднялась почти в четыре раза!

Когда в экономике кончились свободные деньги, для биржевых операций банки стали выдавать заем, залогом под который становились приобретаемые акции. Так как их курс постоянно рос, должнику нужно было иметь на руках только 10% суммы. Потом — еще меньше. И на биржу побежали буквально все, включая простых чистильщиков ботинок.

Хороший документальный обзор тех событий снял канал History.

В этих условиях бумаги давно оторвались от изначальных дивидендов и превратились в обычное средство для откровенных спекуляций.

Совокупная стоимость всех торгуемых на бирже акций уже к февралю 1929 года в 24 раза превысила суммарный размер прибыли их эмитентов (так называемый мультипликатор Shiller P/E). Именно общей прибыли, а не только той ее доли, которая направлялась на выплату дивидендов! Но подобные тонкости «массового инвестора» не интересовали совершенно. Главное — курс бумаг постоянно рос, и казалось, это будет длиться вечно.

Справедливости ради надо сказать, что несколько биржевиков сумели просчитать порочность тенденции и попытались образумить публику, но их просто никто не стал слушать.

Слишком легко всем давалась такая игра на бирже.

Эффект домино длительностью в десять лет

А потом пирамида рухнула.

Рост начал замедляться еще за полтора месяца до роковой даты, но этот сигнал также оказался проигнорирован, и события 24 октября 1929 года оказались буквально громом среди ясного неба.

Хотя уже в предыдущий день Доу — Джонс просел сразу на 4,6%, в тот роковой четверг рынок открылся почти как обычно, в ожидании коррекции и продолжения роста. Но вместо этого в течение дня он рухнул еще сразу на 11%.

Строго говоря, это был еще не ноль, но на фоне долгого периода «вечного роста» больше 40% «биржевиков» фактически торговали в кредит, причем уже на очень небольшом вступительном взносе, быстро выбиравшемся буквально за пару процентов просадки.

Столь значительное падение тут же вызывало вал требований по дофинансированию для компенсации возникшей разницы между текущей стоимостью пакета акций и выданного банком на его приобретение кредита.

У изрядной доли только вошедших в игру самых бедных «биржевиков» необходимой суммы не оказывалось, и маклеры немедленно выставляли залог — акции — на продажу. За один день оказалось продано почти 13 млн акций, что в пять раз превысило средний обычный объем дневных торгов.

Америка вздрогнула, но тогда еще не смогла поверить в реальность произошедшего. Да что там обычная публика, в невозможность краха не верили даже серьезные финансисты и ведущие политики.

На следующий день президент США Герберт Гувер обратился к американскому народу с заявлением, что паника на бирже спровоцирована техническими причинами, и что реальной угрозы нет, экономика страны покоится на прочном фундаменте.

.jpg)

Однако обрушение продолжилось. За первые три минуты торгов 29 октября на рынок оказалось выброшено 650 тысяч акций U.S. Steel. Следом посыпались другие киты того времени: Westinghouse, General Motors, Paramount, Fox, Warner Bros.

За следующие 36 часов фондовый рынок потерял 22% капитала, а за пять дней пропали 25 млрд долларов, что в 5,5 раза превосходило по размеру сумму всех наличных, находившихся в тот период на руках у населения.

Дальше пошла цепная реакция.

Практически каждый второй испарившийся доллар являлся кредитным. Более того, у четверти банков в биржевые бумаги оказались вложены все их собственные капиталы. Вкладчики в панике кинулись забирать депозиты, какие еще было возможно.

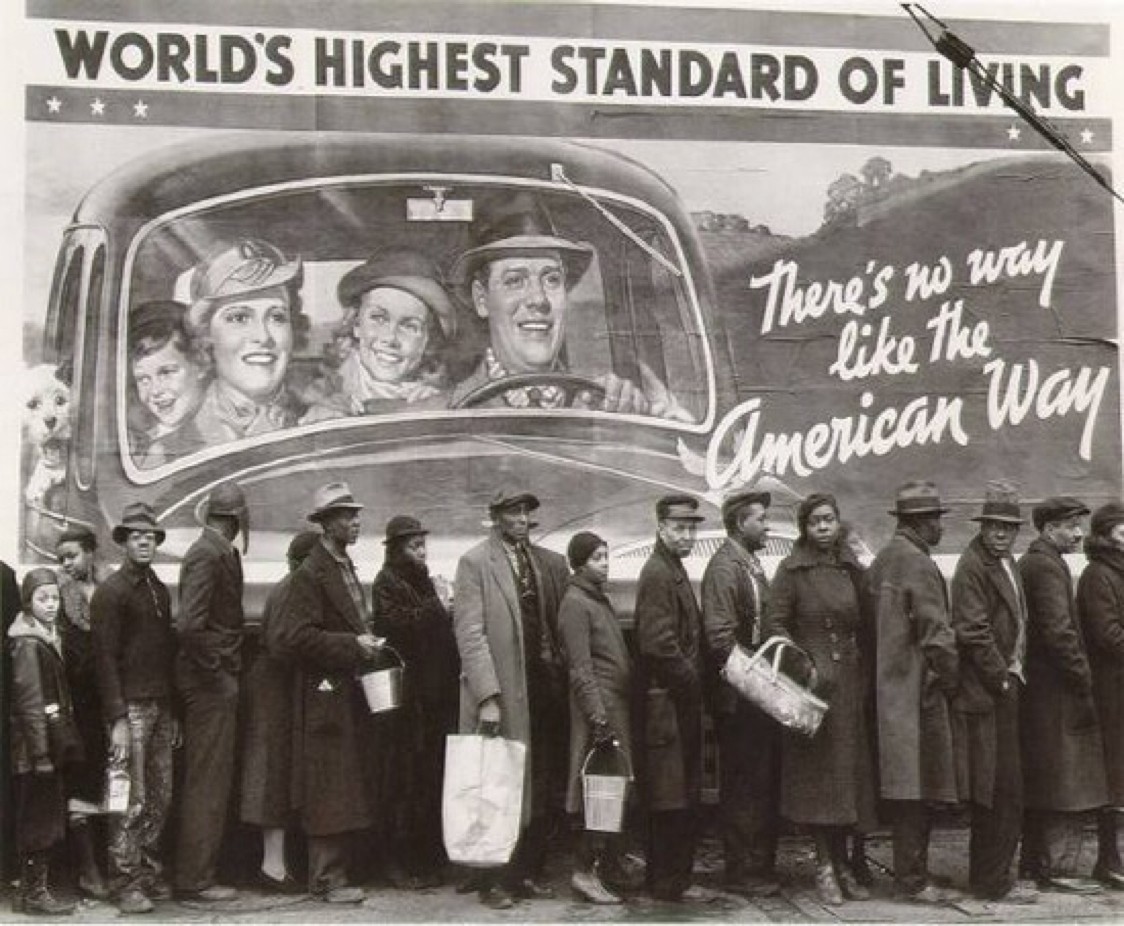

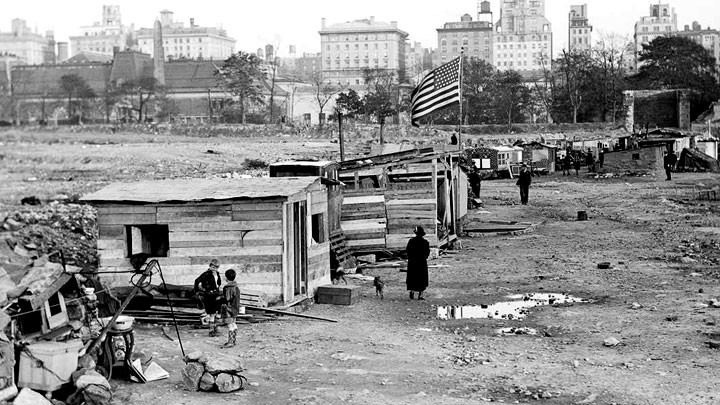

Только за первые три года Великой депрессии обанкротилось 4835 банков, тем самым еще больше усугубляя кризис. Он перекинулся и на те предприятия, которые с биржей дела не имели, но держали в банках свои кровные.

Деньги «сгорели», нечем стало оплачивать текущие операции и выплачивать зарплаты. Так, за банкротством банков наступила очередь массового разорения всех и вся, затянувшаяся на целых десять лет.

Общие потери акционеров к июлю 1932 года достигли 74 млрд долларов, что втрое превысило расходы США на Первую мировую войну.

Национальный доход упал вдвое. Вылетели в трубу 135 тыс. торговых, промышленных и финансовых организаций. Паническое изъятие вкладов привело к десятикратному росту наличного оборота и вылилось в резкий рост инфляции, еще больше обесценившей сами деньги.

На пике кризиса, в 1933 году, вообще без средств к существованию оказалось 17% трудоспособного населения. Больше двух миллионов человек вообще бежали в дикую отдаленную местность и начали жить примитивным собирательством и охотой. Много где отмечались вспышки натурального голода, вплоть до людоедства.

По основным социально-экономическим показателям на уровень лета 1929 года США смогли выйти лишь к 1940 году. А для полного преодоления последствий Америке понадобилась еще одна мировая война. Так что 27 млн погибших в ней граждан СССР, по сути, тоже являются следствием платы за тот американский биржевой кризис.

Урок, который не выучили

Тут самое время задать вроде бы естественный вопрос. История, конечно, интересная, но с тех пор минуло 89 лет. Финансовая система разобрала и проанализировала причины катастрофы, создано множество страхующих защитных механизмов. И вообще, при чем тут Россия?

Однако статистика говорит о другом. Хотя у нас масштаб капитализма «уровня передовых развитых стран» еще, безусловно, не достиг, однако по данным Росстата и Московской фондовой биржи, совокупная капитализация фондового рынка РФ на I квартал 2017 года составила 34 трлн рублей, тогда как ВВП страны — 87,3 трлн. Таким образом, в случае схожего кризиса под риском испарения находятся 38,9% национальной экономики.

Но важнее другое. Несмотря на санкции, мы по-прежнему являемся составной частью мировой экономики и критично зависим от торговых отношений, например, с Евросоюзом, благосостояние которого в свою очередь тесно связано с благосостоянием США.

А там уже в первом квартале 2016 года суммарная фондовая капитализация торгуемых на бирже американских компаний в 2,06 раза превышает объем их годовой выручки. При том что среднее значение этого показателя за последние 30 лет составляло 1,37.

В переводе на понятный русский это значит, что биржевые котировки переоценены минимум на 40%.

Что еще хуже, упомянутый выше мультипликатор Shiller P/E по итогам позапрошлого года поднялся до отметки в 28,85, превысив кризисную точку 1929 года на 20% — самое плохое значение за 37 лет статистических наблюдений.

Важно отметить, что сегодня, прямо или косвенно (через инвестиционные счета под управлением банков или инвестиционных фондов, а также пенсионную систему), от биржевых котировок непосредственно зависит жизнь 80% граждан США. Это втрое выше показателя 1929 года.

Плюс к тому, по подсчетам FDIC (Федеральной корпорации по страхованию вкладов США), в IV квартале 2017 года только просроченная задолженность по кредитным картам выросла до 11,9 млрд, что является худшим состоянием за последние семь лет.

В целом же на конец декабря 2017 года общая сумма долгов только по кредитным картам составила один триллион, а вместе с автокредитами и студенческими кредитами достигла 3,8 трлн или 19,6% от номинального ВВП США, в два раза больше ВВП России.

Как утверждают эксперты Goldman Sachs Group, продолжающийся девять лет подряд «бычий тренд» раздул совокупную биржевую капитализацию до 80 трлн и высокими темпами приближается к 100. Только на обещаниях Трампа «вернуть Америке величие» с даты его избрания на пост президента США прибавилось 11 трлн.

Так что надутый пузырь очень сильно похож на то, что было перед самым «черным четвергом».

Пока американской экономике удается выкручиваться за счет высасывания капиталов с зарубежных рынков. Собственно, именно для этого Белый дом начал масштабную экономическую войну практически со всем миром, включая Китай. И пока успешно.

Однако если за 2015 год таким образом удалось получить 506 млрд долларов, то в 2016-м — только 479 млрд, а за 2017-й — лишь 348 млрд.

Очевидно, деньги заканчиваются и там, что неумолимо опять приводит американскую экономику к повторению «черного четверга» перед Великой депрессией.

Впрочем, не только американскую. Даже век назад сильно тряхнуло всех, а сегодня степень взаимной связанности экономик выросла по меньшей мере на порядок. Так что порадовать тут нечем. Отсидеться в стороне вряд ли получится.

Дискуссия

Еще по теме

Еще по теме

Товарищ Кац

ЗАПАДНАЯ ЭКОНОМИКА СУЖАЕТСЯ

Количество банкротств растет в ЕС и США

Анна Петрович

мыслитель-самоучка

ФУФЛОЛЕТ ПО ИМЕНИ BOEING

Американская мечта вылетает в трубу Боингом

Андрей Ионин

член-кореспондент Академии Космонавтики

ЭТОТ ЦИРК УЕХАЛ

ПРО ГОСДОЛГ США

Андрей Ионин

член-кореспондент Академии Космонавтики

ТРИ НАПЕРСТКА

ИЛИ НАЙДИ, ГДЕ БЫЛ ДЕФОЛТ. ДА И БЫЛ ЛИ?

УКРАИНА НАМ ВРЕДИЛА, А НЕ РОССИЯ

БЛЕСК И НИЩЕТА БУРЖУАЗНОЙ ЛИТВЫ

МИЛИТАРИЗАЦИЯ ЕВРОПЫ

Деньги в никуда. Это, случаем,не на Южмаше планировать производить?

США СЛЕДУЕТ ПОЧИТАТЬ

В виде исключения:<И всё хорошее в себеДоистребили.> Как в воду смотрел Семеныч!

ДЫМОВАЯ ЗАВЕСА

МАМА, МНЕ ТРИДЦАТЬ ЛЕТ!

ЦЕРКОВЬ ДЕТСТВА

Надо подписаться на Христофера (странное имя для язычника) в телеге.